- 永続的発展を支援し、

縁あるすべての人を元気に - これが税理士法人サム・ライズの理念です。

経営は

「誰と一緒に進むのか」

がとても重要です。

私たちは「良い会社」というのは「何があっても絶対につぶれない会社」だと考えています。

そして、「何があっても潰れない会社」の定義を数値的に知っています。

だからこそ、「記帳や申告だけではなく、本当の経営の相談がしたい」という経営者のあなたに、ぜひ私たちの存在を知っていただきたいと思っています。

ぜひ私たちのノウハウを皆さんの

経営にお役立てください。

Free consultation

無料相談受付中

フリーダイヤル

0800-800-3602

平日 9:00〜17:00

(土・日・祝日を除く)-

メールでの

お問い合わせはこちら- お問い合わせフォーム

Strengths

サム・ライズの5つの強み

1品質・悩み解決・

スピード・専門業種

他の税理士事務所にはない、専門家として当たり前のことを提供しています。

税理士切り替えをお考えの方はこちらを必ずご覧ください。

2オンライン・ITに強い

現代の経営に合わせたお客様対応、クラウド会計、情報発信を行っています。

ご対応可能な表はこちらをご覧ください。

3料金体系と

サービスが明瞭

お客様のニーズに沿ったサービスと価格を選べます。

豊富な商品サービスを取り揃えている、専門家に相談できることが特徴です。

4情報発信が豊富

経営者の成長を応援することで会社が良くなります。

セミナー、コラム、動画コンテンツ、税務や経営にお得な情報を発信しています。

5ワンストップで

企業の総合病院

提携の士業ブレーンの豊富さで企業をバックアップしています。士業はもちろんの事、さまざまな分野の専門家がパートナーにいます。パートナーの一覧はこちら

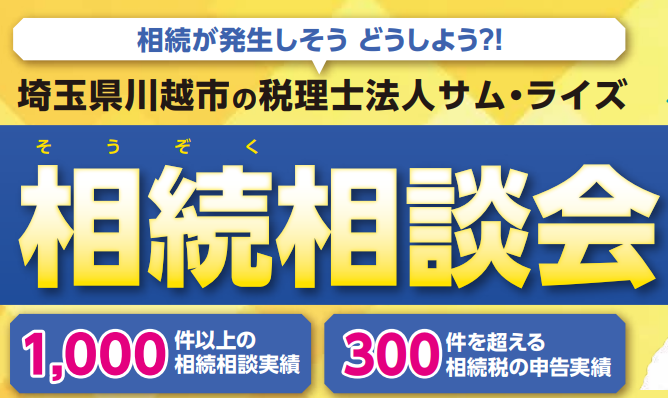

Seminar

セミナー情報

News

お知らせ

- 2024.04.18(月)インボイス制度のルール改定?!電子帳簿保存法や領収書の取扱いなどの変更ポイントを税理士が解説します。

- 2024.03.27(月)個人事業主で税務調査に入られやすい売上高はいくらから?注意点を税理士が解説します。

- 2024.03.22(月)【個人事業主向け】インボイス制度後の確定申告の変更点について税理士が解説します。

Free consultation

無料相談受付中

フリーダイヤル

0800-800-3602

平日 9:00〜17:00

(土・日・祝日を除く)-

メールでの

お問い合わせはこちら- お問い合わせフォーム

お問い合わせ

お問い合わせ アクセス

アクセス

_page-0001-1200x645.jpg)